Wpływ kursów walutowych na atrakcyjność cenową polskiego eksportu do Chin

Łukasz Sarek

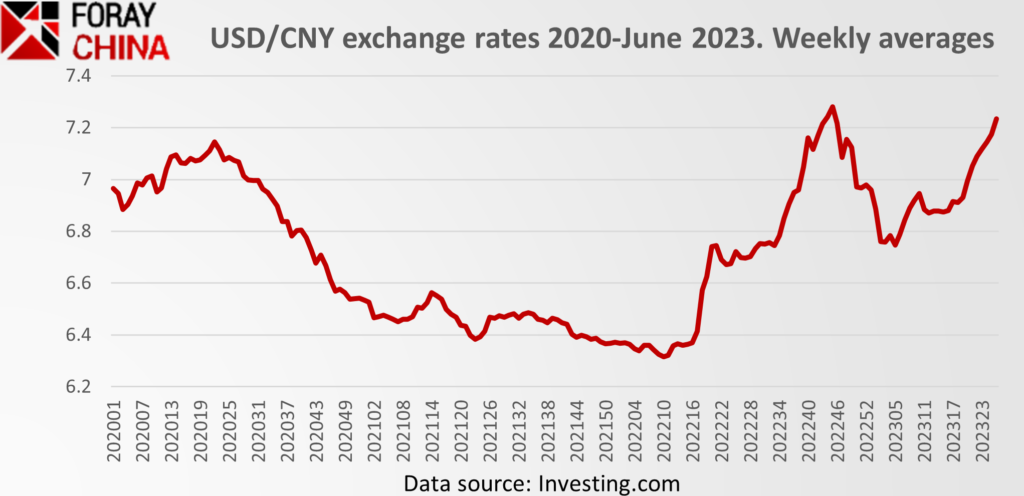

W 2023 r. polscy przedsiębiorcy eksportujący do Chin musieli zmierzyć się z mocno niekorzystną sytuacją na rynku walutowym. Kurs chińskiej waluty do dolara spadał dynamicznie od stycznia br. W lipcu juan wzmocnił się ale tylko nieznacznie i obecnie jest nieco poniżej 7,2 rmb za dolara. Jest to poziom zbliżony do rekordowo niskiego z października i listopada 2022 r., kiedy wynosił blisko 7,3. Chińska waluta była na podobnych poziomach wobec dolara na przełomie 2007 i 2008 r. Od stycznia br. juan stracił wobec dolara ok. 7 proc., co oznacza, że polski eksport do Chin wyceniony w dolarach stał się dla chińskich importerów wyraźnie droższy.

Wahania kursu juana do dolara

Kluczową przyczyną spadku wartości chińskiej waluty jest słabe tempo wzrostu gospodarczego. Nadzieje na dynamiczne ożywienie w gospodarce, związane z odejściem pół roku temu przez kierownictwo KPCh od restrykcyjnej polityki „zero covid”, okazały się płonne. Konsumpcja gospodarstw domowych była i jest dalece niewystarczająca, żeby przyjąć rolę silnego motoru wzrostu. Jednocześnie bardzo słabe wyniki, pomimo dołującego kursy juana, notuje w ostatnich miesiącach chiński eksport. Jest to związane ze spadkiem globalnego popytu i napięciami politycznymi między Chinami a USA i innymi państwami. Ważnym czynnikiem jest również polityka wysokich stóp procentowych amerykańskiego FEDu.

Dynamiczne zmiany kursów są czynnikiem utrudniającym formułowanie i realizację strategii eksportowej. W ostatnich trzech latach kurs juana podlegał ogromnym wahaniom.

W październiku ubiegłego roku słabość chińskiej waluty, podobnie jak w tym roku, również była skolerowana ze słabymi wynikami gospodarczymi. związanymi wówczas z negatywnymi skutkami polityki „zero-covid”. Wiosną 2020 bardzo niski kurs juana (USD/CNY ok. 7) spowodowany był załamaniem gospodarki w czasie pierwszej fali pandemii. W drugiej połowie 2020 r. juan natomiast odbił się dzięki ożywieniu gospodarczemu związanym z opanowaniem na okres kilku miesięcy epidemii. W kolejnych miesiącach wzmacniał sukcesywnie. W 2021 r. przez wiele miesięcy utrzymywał się w paśmie 6.35-6.50.

Wyższy koszt importu do Chin w lokalnej walucie

Dla polskich przedsiębiorstw eksportujących na chiński rynek i rozliczających się z chińskimi partnerami w usd słabnący juan przy niezmienionej cenie eksportowej w dolarze może oznaczać wzrost cen na ich towary wyrażone w lokalnej chińskiej walucie. Przekłada się to na spadek konkurencyjności ich produktów w stosunku do oferowanych przez lokalnych producentów.

W większości transakcji między chińskimi i polskimi przedsiębiorstwami ma miejsce podwójne przewalutowanie przez dolara. Więcej na temat kształtowania się kursów jednej z naszych poprzednich analiz. Dla polskich eksporterów bardzo istotne znaczenie ma również kurs złotówki do dolara. Wartość tego kursu wpływa istotnie na poziom przychodów i rentowności eksportu. Im z kolei słabsza jest polska waluta tym wyższe są przychody w złotówkach z operacji eksportowych.

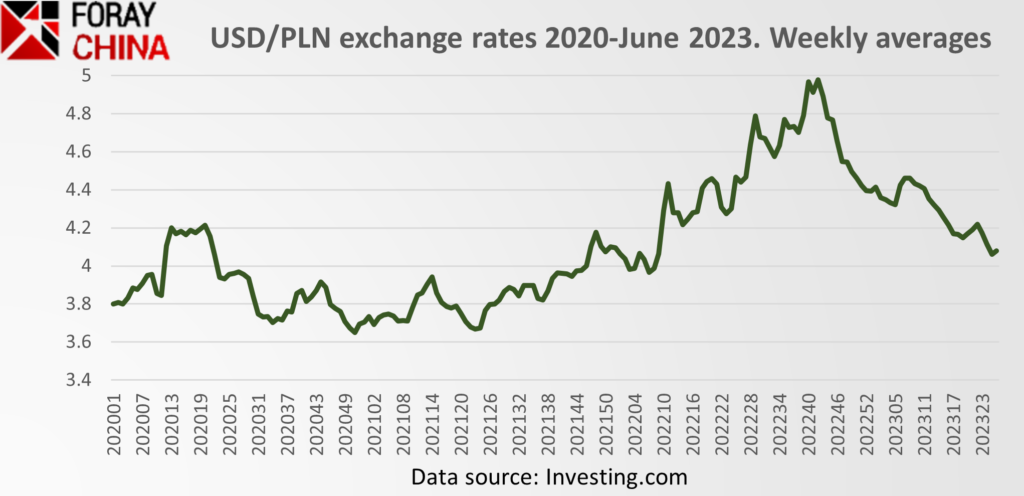

Wpływ kursu dolara do złotówki na eksport

Od połowy 2021 dolar sukcesywnie wzmacniał się w stosunku do złotówki, zbliżając się w październiku 2022 r. do 5 pln za usd. Trend się następnie odwrócił i w pierwszym półroczu br spadł do poziomu nieco ponad 4 pln za usd i na takim poziomie po niewielkich wahaniach w ostatnich tygodniach został zamknięty lipiec.

Osłabienie dolara do złotówki przy utrzymaniu przez polskiego eksportera niezmienionych cen w usd przy niezmienionym wolumenie zamówień oznacza spadek przychodów i zazwyczaj przekłada się na spadek dochodów. Eksporter jest często związany przez pewien okres czasu ofertą cenową. W dłuższym terminie osłabienie dolara może zmusić przedsiębiorstwo do podniesienia cen.

Łączny wpływ kursów walutowych na polski eksport do Chin

Atrakcyjność cenowa polskich produktów na chińskim rynku zależy natomiast również od tego jak kształtuje się kurs dolara do waluty lokalnej. Przy wzmocnieniu wobec złotówki dolar może również umocnić się względem juana. W takiej sytuacji chiński importer może być zmuszony albo do podniesienia cen w juanie albo do zaakceptowania niższej marży. Może jednak również, jeśli nie jest związany ceną renegocjować ją z polskim eksporterem. Polski przedsiębiorca dzięki mocniejszemu dolarowi uzyskuje wyższe przychody w złotówkach. Daje to pewną przestrzeń do obniżki i wyjścia naprzeciw tym oczekiwaniom. Wielkość możliwej obniżki w stosunku do możliwych oczekiwań cenowych chińskiego eksportera zależą od wypadkowej dynamiki zmian obu kursów.

Przy aprecjacji do złotówki, dolar, zamiast odpowiednio umocnić się do juana, może osłabnąć wobec lokalnej waluty. W takiej sytuacji chiński importer/dystrybutor może cieszyć się większym dochodem w rmb. Zyskuje również pole do obniżek cen, jeśli chce zwiększyć dochód . Może również dążyć do zwiększenia sprzedaży dzięki obniżkom cen np. w ramach akcji promocyjnych. Dla polskiego eksportera jak również chińskiego importera taka sytuacja na obu parach kursowych jest najbardziej korzystna.

Negatywne skutki ma natomiast dla polskiego eksportera i również jego chińskiego partnera jednoczesne osłabnięcie dolara do złotówki i wzmocnienie wobec juana. Polskie przedsiębiorstwo może być zmuszone do podniesienia cen w dolarze, żeby utrzymać rentowność operacji w złotówkach. Z drugiej strony chiński importer może naciskać na dyskonty, żeby uniknąć podnoszenia cen dla swoich odbiorców lub cięcia marży.

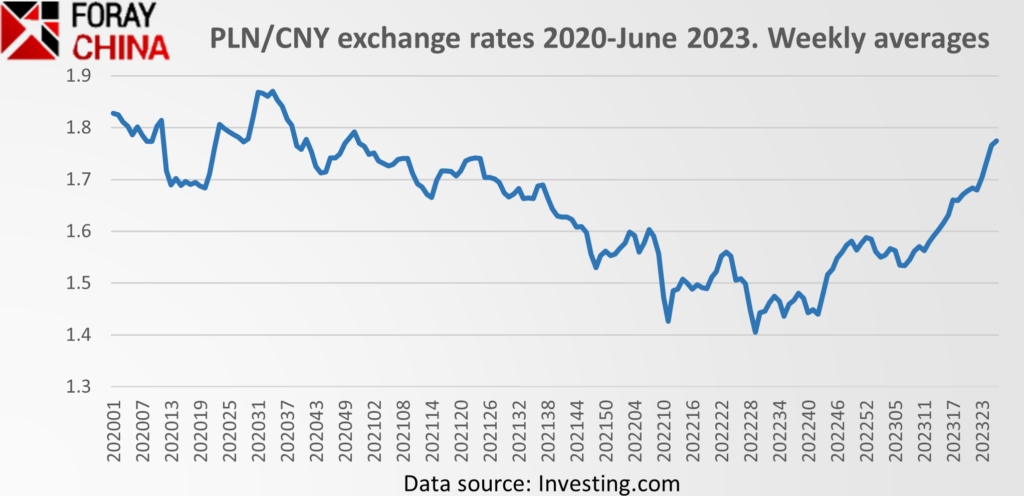

Kurs juana do złotego

Zmiany atrakcyjności cenowej polskich produktów na chińskim rynku względem zmieniających się kursów walutowych można ocenić na podstawie kursu PLN/CNY. Przy transakcjach realizowanych przez USD jest on uzależniony od kursów na parach USD/CNY i USD/PLN. W lipcu kurs PLNY/CNY przekroczył granicę 1,8, co jest najwyższą wartością od maksimów osiąganych w lipcu-sierpniu 2020 r. Od czasu osiągnięcia tych rekordowych wartości do początku października ubiegłego roku złoty sukcesywnie choć z wahaniami tracił na wartości w stosunku do juana.

W październiku ubiegłego roku trend odwrócił się dynamicznie. W ciągu ostatnich ośmiu miesięcy złotówka wzmocniła się w stosunku do juana o ok 28 proc. Ma to bezpośredni wpływ na opłacalność polskiego eksportu do Chin. W ciągu pierwszych pięciu miesięcy br polski eksport do Chin wyrażony w usd był niższy o 4,5 proc. w porównaniu do odpowiadającego okresu w ubiegłym roku. Kursy walutowe eksporcie do Chin poprawiły się zatem nieco w porównaniu do pierwszego kwartału kiedy eksport był niższy o 8,9 proc. Ten spadek jest natomiast kontynuacją słabych wyników z 2022 r. kiedy to polski eksport do Chin był niższy o 13,5 proc. rdr. W 2021 r. odnotowano wzrost o 7,6 proc. rdr. Według chińskich danych wartość towarów polskiego pochodzenia, w tym importowanych z państw trzecich, włącznie z kosztami transportu, ubezpieczenia i innymi kosztami pośrednimi w okresie styczeń-maj była niższa o blisko 2 proc. rdr

Wpływ zmienności kursów na eksport

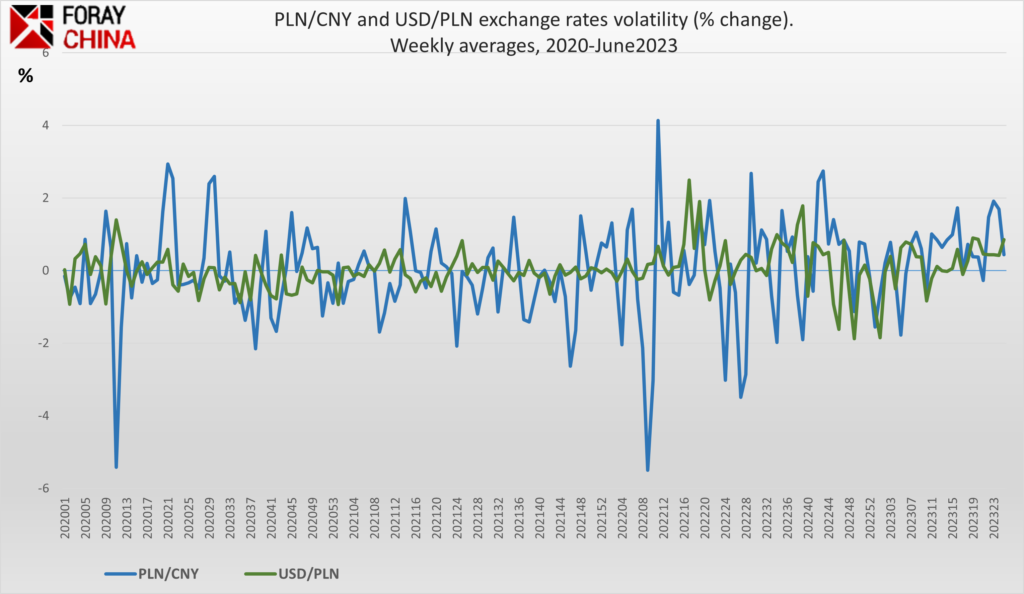

Kursy walutowe eksporcie do Chin jest jednym z wielu istotnych czynników wpływających na wymianę handlową. Ma on natomiast szczególnie na kształtowanie strategii eksportowej. Ceny są często traktowane jako dość elastyczny element strategii sprzedaży na zagraniczne rynki. W obrocie handlowym z różnych względów mogą jednak nie podlegać zmianom w krótkim okresie. W praktyce również istotnym elementem jest wielkość i dynamika wahań oraz innych zmian kursów walutowych. Można to cenić między innymi na podstawie wskaźnika zmienności.

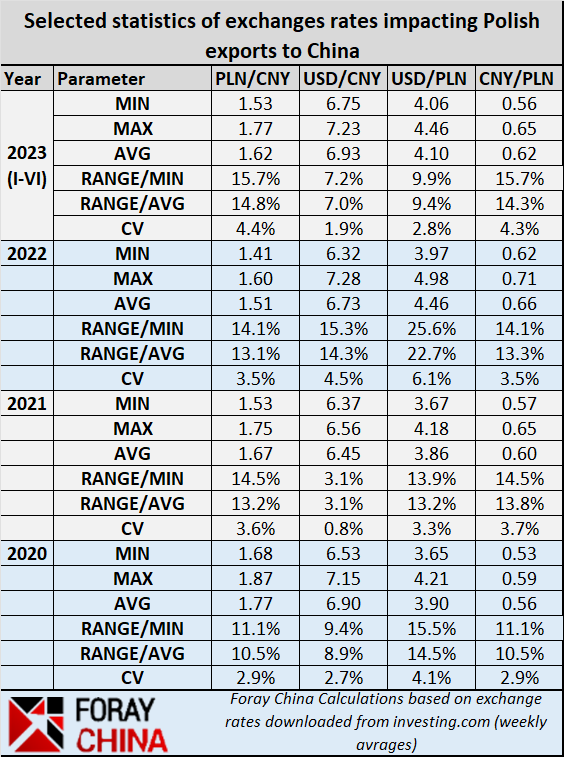

W pierwszym półroczu tego roku współczynnik zmienności dla pary PLN/CNY dla średnich tygodniowych wyniósł 4,4 proc. Była to najwyższa wartość od chwili wybuchu epidemii covid w Chinach. Rozpiętość między kursem maksymalnym i minimalnym wynosiła 14,8 proc. średniej. Obie te wartości są wyższe niż w poprzednich trzech latach. Są również wyższe niż wartości tych wskaźników dla par USD/CNY i USD/PLN z wyjątkiem roku 2022 r. W ubiegłym roku na parze USD/PLN zmienność wyniosła 6,1 proc. a rozpiętość do średniej 22,7 proc. Tak znaczna zmienność kursów nie sprzyja eksportowi, szczególnie gdy idzie w parze ze wzmocnieniem złotówki do juana.

Ustalanie cen w warunkach podwyższonej zmienności kursu wymaga albo założenia wyższego marginesu bezpieczeństwa przy ofertowaniu cen w dłuższym terminie terminie albo częstych zmian cen. Obydwa te rozwiązania mogą obniżyć atrakcyjność polskiego eksportera jako partnera dla chińskich importerów. Inna możliwość to skorzystanie z kontraktów futures lub innych instrumentów zabezpieczających eksportera przed skutkami zmian kursów.

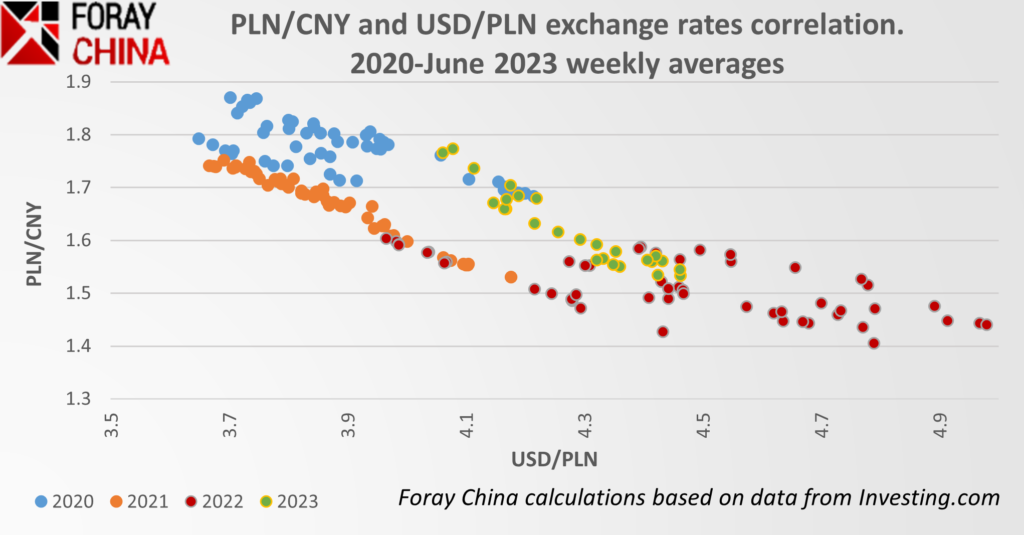

Korelacja kursów PLNY/CNY do USD/PLN

Kurs złotówki do juana w wypadku transakcji przez dolara jest powiązany z kursami na parach USD/CNY i USD/PLN. Ten drugi kurs jest bardziej przydatny do prognozowania zmian wartości złotówki do juana. Wynika to z bardzo silnej korelacją liniowej między zmianami kursu na parze PLN/CNY do zmian wartości dolara do złotówki. Korelacje tych kursów w latach 2020-2023 zaprezentowano na poniższym wykresie.

Na wykresie widoczna jest bardzo silna odwrotna zależność tych dwóch par kursów w latach 2021 i w pierwszym półroczu 2023. Z wartościami -0.99 i -0.95 zbliżyła się do niemal idealnej współzależności. W 2020 również jest widoczna dość silna korelacja odwrotna (-0.74). W 2022 współzależność obu walut była nieco tylko mniejsza (-0.68).

Przy opracowaniu strategii cenowej na rynek chiński jako jeden z kluczowych elementów należy zatem wziąć pod uwagę prognozy kursów złotówki do dolara. Co za tym idzie istotne dla ceny polskich towarów w Chinach są czynniki, które mają wpływ na kształtowanie się relacji usd do pln.

Pomimo dość znacznych wahań współczynnika korelacji między tymi parami walut dla poszczególnych lat, znacznie większej zmienności, a w niektórych okresach wręcz „nerwowości” kursu złotówki do juana między tymi parami walut występuje silna współzależność, dzięki której można przy prognozowaniu kursów walut w nieco dłuższym terminie można jako jedną z metod dla prognozowania kursy zastosować metodę regresji liniowej z kursem USD/PLN jako zmienną objaśniającą.

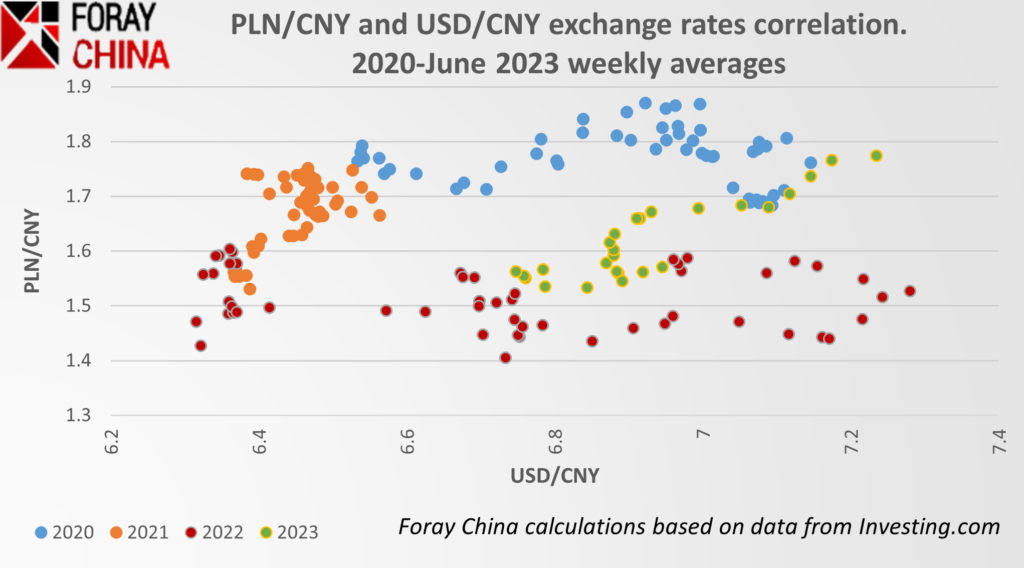

Relacja między parami PLNY/CNY a USD/CNY

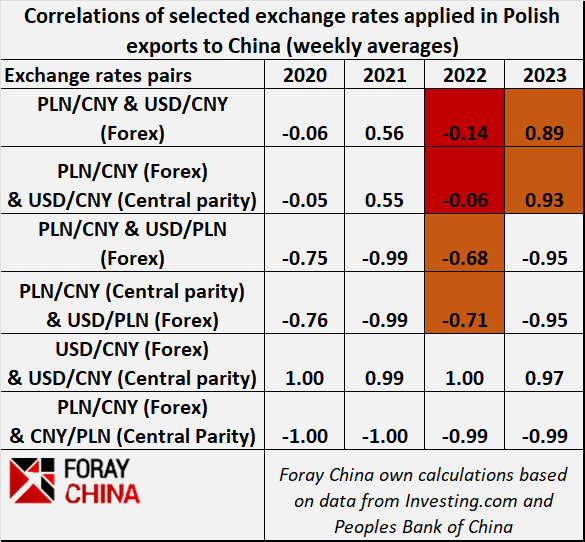

Znacznie mniej jednoznaczna jest relacja między kursem złotówki do juana a kursem dolara do juana. W drugiej połowie 2023 r. te pary kursów były niemal idealnie skorelowane ze sobą. Wartość współczynnika korelacji była równa 0, 89. W 2021 r. również jest widoczna bardzo silna korelacja na poziomie 0,55. W 2020 i w 2022 r. natomiast wartość wskaźnika korelacji (odpowiednio -0,06 i -0.14) sugeruje brak istotnego powiązania między kursami tych par walut. Widoczne jest to również na wykresie korelacji.

W 2020 i w 2022 r. przy dynamicznie zmieniającej się wartości dolara do juana, ruch na parze PLN/CNY był znacznie mniejszy. Jednocześnie jak jest to widoczne na wcześniej prezentowanym wykresie kurs PLN/CNY w tych dwóch latach trzymał się w trendzie horyzontalnym podczas gdy kurs USD/CNY miał wyraźny trend spadkowy (2020) i wzrostowy (2022).

Mechanizm kształtowania kursu dolara do juana na chińskim rynku

Kurs USD/CNY jest w Chinach kursem wyznaczanym administracyjnie na podstawie danych rynkowych. Nie jest kursem wolnym kształtowanym przez siły rynkowe. Oficjalnie chińskie władze określają go jako kurs płynny kierowany (managed floating exchange rate). Ze względu na administracyjny mechanizm jego ustalania i duże znaczenie przywiązania kursu do koszyka walut w celu utrzymania stabilności oddziaływanie mechanizmów rynkowych na kurs jest ograniczone. Banki tzw. komercyjne mogą ustalać swoje kursy w określonym paśmie wokół wyznaczonego przez bank centralny tzw. central parity rate. Wprowadzony kilka lat temu czynnik antycykliczny (counter cyclical factor) dodatkowo istotnie ogranicza wpływ sentymentu inwestorów i innych dynamicznych czynników na wartość kursu. W rezultacie kształtowanie kursu USD/CNY jest mniej podatne na działanie sił rynkowych.

W analizach skorzystano z rynkowych kursów forex USD/CNY podanych przez portal investing.com jako proxy dla kursów oferowanych przez tzw. banki komercyjne na chińskim rynku chińskim importerom. Zgodność wartości kursów z forex zweryfikowano przez zbadanie ich korelacji z kursami referencyjnymi podawanymi przez Ludowy Bank Chin. Wskaźnik korelacji dla lat 2020-2023 był równy lub niemal równy 1. Różnice w wartości kursów były również minimalne.

Dla oceny zmian atrakcyjności cenowej polskiego eksportu do Chin wykorzystano kursy PLN/CNY z portalu investing.com. Wartości te pozytywnie zweryfikowano z kursem PLN/CNY wyliczonym metodą krzyżową z kursów USD/CNY i USD/PLN. Badanie wskaźnika korelacji do kursu ustalonego przez chiński bank centralny wykazało niemal idealnie odwrotną zależność. Różnice między odpowiednio przekształconymi wartościami kursów są minimalne. Porównano również wartości wskaźnika korelacji dla odpowiednich par kursów z investing.com i wyznaczonych przez Ludowy Bank Chin i uzyskano niemal idealną lub bardzo bliską zbieżność. Największe różnice w wartości wskaźnika na poziomie zaledwie 0,08 wykryto dla par PLN/CNY i USD/CNY dla roku 2022 r. Kursy z rynku forex podane przez investing.com wydają się być wystarczająco dobrym na potrzeby niniejszej analizy proxy dla kursów na rynku chińskim.

Chcesz się dowiedzieć więcej o możliwościach eksportu na rynki azjatyckie? Wypełnij formularz i skontaktuj się z nami.

Chcesz się dowiedzieć więcej o naszej pracy dla eksporterów? Zapoznaj się z naszą ofertą i dowiedz się więcej o tym jak pracujemy.